So wirken sich die neuen Steuerbefreiungen aus

Immer mehr Eigentümer lassen sich auf dem Dach ihres Hauses eine Photovoltaik-Anlage installieren. Bei einem Verkauf des Hauses gibt es jedoch Besonderheiten, weil die Photovoltaik-Anlage ein selbständiges bewegliches Wirtschaftsgut darstellt und deshalb für ihren Verkauf andere Regeln gelten als für den Verkauf des Hauses.

Befindet sich auf dem Dach des Hauses eine Photovoltaik-Anlage (PV-Anlage), entstehen beim Verkauf des Grundstücks besondere Probleme. Wird der mit der PV-Anlage erzeugte Strom nicht ausschließlich selbst genutzt, sondern auch in das Netz eingespeist oder an Mieter verkauft, handelt es sich nämlich um eine Betriebsvorrichtung im Sinne des § 68 Abs. 2 BewG. Die PV-Anlage stellt steuerlich keinen Bestandteil des Gebäudes dar, sondern ein selbständiges, bewegliches Wirtschaftsgut. Für die PV-Anlage muss daher ein gesonderter Kaufpreis vereinbart werden. Als Anhaltspunkt könnte man den Restbuchwert der Anlage nehmen.

Grunderwerbsteuer

Der Grunderwerbsteuer unterliegt nur der Erwerb eines Grundstücks. Betriebsvorrichtungen gehören gemäß § 2 GrEStG Abs. 1 Satz 2 Grunderwerbsteuergesetz (GrEStG) aber nicht zum Grundstück im Sinne des Grunderwerbsteuerrechts, sodass der Kaufpreis, der für die PV-Anlage gezahlt wird, nicht der Grunderwerbsteuer unterliegt. Dies gilt allerdings nur für Aufdach-Anlagen. Dachintegrierte und fassadenintegrierte PV-Anlagen werden dagegen als Bestandteile des Gebäudes behandelt, da ohne sie das Gebäude nicht fertiggestellt wäre. Der Kaufpreis unterliegt in diesen Fällen auch insoweit der Grunderwerbsteuer, wie er für die Photovoltaikanlage gezahlt wird. Durch die neuen Steuerbefreiungen in der Einkommen- und Umsatzsteuer ergeben sich keine Änderungen bei der Grunderwerbsteuer.

Einkommensteuer

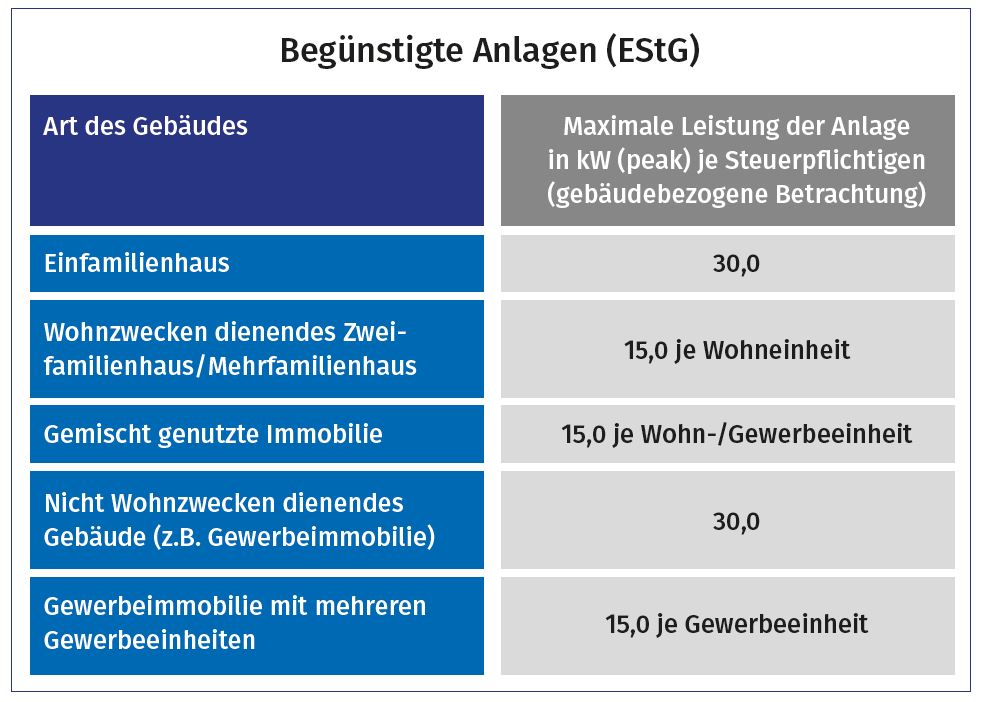

Der Gewinn aus der Veräußerung des Grundstücks, das zum Privatvermögen gehört, ist in der Einkommensteuer gemäß § 23 EStG steuerbefreit, wenn der Verkäufer das Grundstück vor mehr als zehn Jahren angeschafft oder wenn er es eine bestimmte Zeit zu eigenen Wohnzwecken genutzt hat. Die Steuerfreiheit der Veräußerung des Grundstücks nach § 23 EStG erstreckt sich jedoch nicht auf die PV-Anlage, die eine Betriebsvorrichtung darstellt, sodass der Veräußerungsgewinn vom Prinzip her steuerpflichtig ist. Insofern greift jedoch seit dem 1. Januar 2022 die besondere Steuerbefreiung des § 3 Nr. 72 EStG ein. Denn diese gilt nicht nur für die Vergütungen für die Stromlieferungen und die Entnahme des Stroms, sondern auch für einen Gewinn aus der Veräußerung der Anlage. Die Steuerbefreiung gilt auch für alte Anlagen ohne zeitliche Beschränkung. Allerdings sind nach dieser Vorschrift nur kleine Anlagen begünstigt. Befindet sich die Anlage auf einem Einfamilienhaus oder einem Gewerbeobjekt, darf ihre Leistung höchsten 30 Kilowattstunden (peak) betragen. Befindet sie sich auf einem Zweifamilienhaus, einem Mehrfamilienhaus oder einem gemischt genutzten Gebäude, darf die Leistung höchstens 15 Kilowatt (peak) je Gewerbe- oder Wohn-Einheit betragen. Wenn die Steuerbefreiung des § 3 Nr. 72 EStG nicht eingreift, sollte man für die PV-Anlage möglichst einen Kaufpreis vereinbaren, der dem Restbuchwert entspricht, um die Entstehung eines Gewinns zu vermeiden.

Umsatzsteuer

Geschäftsveräußerung im Ganzen

Wenn der Erwerber der PV-Anlage die Absicht hat, die Anlage weiter zu betreiben und den Strom zumindest teilweise zu verkaufen, handelt es sich um eine Geschäftsveräußerung im Ganzen gemäß § 1 Abs. 1 a UStG. Dies hat zur Folge, dass der Verkauf der Anlage nicht umsatzsteuerbar ist. Stattdessen tritt der Erwerber in die umsatzsteuerliche Rechtsstellung des Verkäufers und insbesondere seine Verpflichtung zur Vorsteuerkorrektur ein. Der Verkäufer muss die von ihm bei Erwerb und Installation der Anlage abgezogenen Vorsteuern nicht korrigieren, sondern stattdessen im Kaufvertrag erklären, wann er die Anlage in Betrieb genommen hat und welchen Betrag er als Vorsteuer in seiner Umsatzsteuererklärung abgezogen hat. Zur Sicherheit für den Verkäufer vereinbart man üblicherweise in den Kaufverträgen, dass der Käufer zusätzlich zu dem vereinbarten Kaufpreis auch die Umsatzsteuer für den Kauf der PV-Anlage zahlen muss, falls das Finanzamt das Vorliegen einer Geschäftsveräußerung im Ganzen nicht anerkennen sollte. Denn in diesem Fall liegt — bei aufgesetzten PV-Anlagen — eine steuerpflichtige Lieferung der PV-Anlage vor. Diese Klausel ist auch weiterhin sinnvoll. Zwar unterliegt seit dem 1. Januar 2023 die Lieferung einer PV-Anlage gemäß § 12 Abs. 3 Umsatzsteuergesetz (UStG) einem Steuersatz von null Prozent. Diese Regelung gilt jedoch nur für die Installation neuer Anlagen und nicht für den Verkauf einer Anlage, die bereits installiert ist. Der Erwerber will in der Regel die Umsatzsteuerpflicht so schnell wie möglich beenden. Wenn er innerhalb von fünf Jahren seit der Inbetriebnahme der Anlage deren Betrieb einstellt oder zu der sogenannten Kleinunternehmerregelung wechselt, muss er jedoch die von dem Verkäufer abgezogenen Vorsteuern – zeitanteilig – an sein Finanzamt „zurückzahlen“ (Korrekturzeitraum).

Verkauf einer dach- oder fassadenintegrierten Anlage

Auch bei Verkauf einer dach- oder fassadenintegrierten Anlage, handelt es sich um eine Geschäftsveräußerung im Ganzen, wenn der Erwerber den Betrieb der Anlage fortsetzen will. Zwar liegen in diesem Fall die Voraussetzungen für eine Befreiung von der Umsatzsteuer nach § 4 Nr. 9 a UStG wegen der Grunderwerbsteuerpflicht des Erwerbs vor. Die Vorschrift greift jedoch nicht ein, da die Regelung über die Geschäftsveräußerung im Ganzen Vorrang hat. Der sogenannte Korrekturzeitraum beträgt bei einer dach- oder fassadenintegrierten Anlage zehn Jahre.

Keine Geschäftsveräußerung im Ganzen

Handelt es sich nicht um eine Geschäftsveräußerung im Ganzen, ist der Verkauf gemäß § 4 Nr. 9 a UStG von der Umsatzsteuer befreit, wenn es sich um eine dach- oder fassadenintegrierte Anlage handelt, weil der Erwerb unter das Grunderwerbsteuergesetz fällt. Dies hat zur Folge, dass der Verkäufer die von ihm abgezogenen Vorsteuern an sein Finanzamt zurückzahlen muss. Handelt es sich um eine aufgesetzte PV-Anlage, ist der Verkauf in diesem Fall umsatzsteuerpflichtig. In zivilrechtlicher Hinsicht kann man für die PV-Anlage einen eigenen Haftungsausschluss vereinbaren. Außerdem kann man vereinbaren, dass das Eigentum an der Anlage erst auf den Käufer übergeht, wenn der Kaufpreis bezahlt ist.

Begünstigte Anlagen nach EStG

Ansprechpartner

Bundesverband

Rechtsberater Referat Steuern