Die neue degressive AfA für den Wohnungsneubau

Mit dem im Frühjahr 2024 in Kraft getretenen Wachstumschancengesetz ist mit § 7 Abs. 5 a EStG eine neue degressive Abschreibung für Investitionen in den Wohnungsbau eingeführt worden.

Auf dieser Themenseite erfahren Sie, wie hoch die degressive Abschreibung ist, welche Investitionen davon profitieren und wie Sie die neuen Regelungen für Ihre Immobilienprojekte effektiv nutzen können.

Wie hoch ist die degressive AfA?

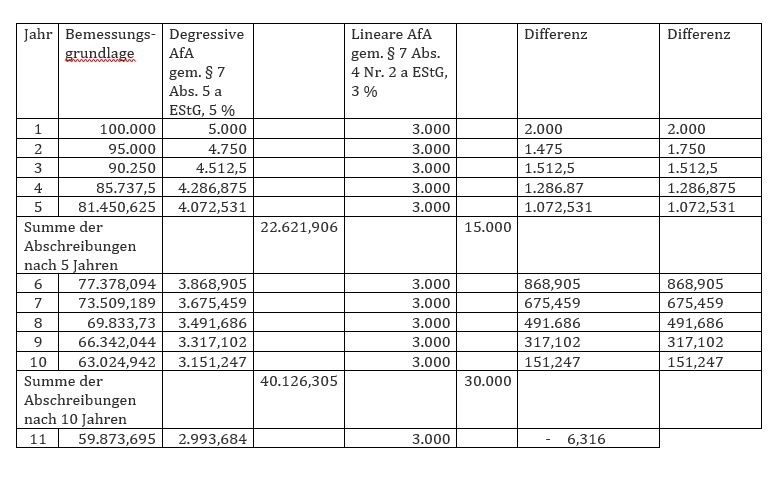

Im ersten Jahr können fünf Prozent der Investitionssumme abgeschrieben werden, in den folgenden Jahren jeweils fünf Prozent des nach der Abschreibung verbleibenden Buchwerts. Die Bemessungsgrundlage wird also jedes Jahr um die in Anspruch genommene Abschreibung vermindert. Es handelt sich um eine geometrisch degressive AfA. Der Bauherr kann die Abschreibung ab dem Zeitpunkt der Fertigstellung zeitanteilig für den Rest des Jahres geltend machen, der Käufer ab dem Lastenwechsel.

Die degressive AfA kann nur an Stelle der linearen sog. Normalabschreibung nach § 7 Abs. 4 EStG in Höhe von 3 Prozent in Anspruch genommen werden. Liegen auch die Voraussetzungen des § 7 b EStG vor, kann daneben auch die Sonderabschreibung nach § 7 b EStG in Anspruch genommen werden.

Für welche Investitionen gilt die degressive AfA?

Die Abschreibung gilt nur für neu gebaute oder im Jahr der Fertigstellung erworbene Gebäude, soweit diese Wohnzwecken dienen. Ein besonderer Energie-Effizienzstandard ist – anders als für die Sonderabschreibung nach § 7 b EStG – nicht einzuhalten. Es gilt die allgemeine Voraussetzung, dass das Gebäude die Voraussetzung des Effizienzhaus-Standards 55 erfüllen muss, der für Neubauten gilt, mit deren Bau seit dem 1. Januar 2023 begonnen wurde. Eine Baukostenobergrenze oder eine Höchstbemessungsgrundlage gibt es – anders als bei der Sonderabschreibung nach § 7 b EStG – nicht

Investitionsbeginn für Bauherren und Erwerber

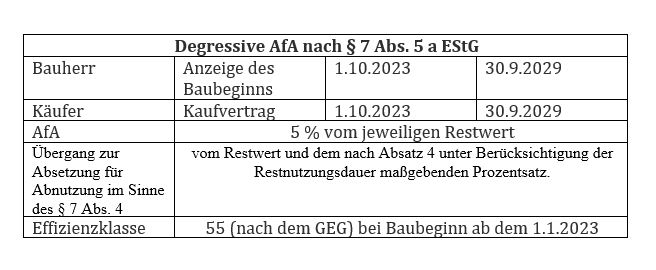

Voraussetzung ist, dass mit der Investition erst nach dem 30. September 2023 begonnen worden ist. Dabei ist zu unterscheiden, ob der Steuerpflichtige Bauherr oder Erwerber der Wohnung ist. Ein Bauherr, der die Wohnung selbst errichtet, schreibt von den Herstellungskosten ab, während ein Erwerber, der die Immobilie erwirbt, von den Anschaffungskosten abschreibt, genauer gesagt, von dem Gebäudewertanteil der Anschaffungskosten. Investitionsbeginn ist bei dem Bauherren die Anzeige des Baubeginns, bei dem Erwerber der Kaufvertrag.

1. Der Investor ist Bauherr

Ist der Investor Bauherr, ist der Baubeginn maßgeblich. Er kann die neue degressive AfA nur in Anspruch nehmen, wenn mit der Herstellung nach dem 1. Oktober 2023 und vor dem 1. Oktober 2029 begonnen wird. Als Beginn der Herstellung gilt das Datum der Baubeginnsanzeige. Sollte landesrechtlich keine Baubeginnsanzeige vorgeschrieben sein, muss der Steuerpflichtige erklären, dass er den Baubeginn freiwillig der zuständigen Baubehörde angezeigt hat.

2. Der Investor ist Erwerber der Wohnung

Maßgeblich ist in diesem Fall der Kaufvertrag. Dieser muss zwischen dem 1. Oktober 2023 und dem 30. September 2029 rechtswirksam geschlossen werden. Um nur den Erwerb neuer Wohnungen zu fördern, muss der Lastenwechsel noch im Jahr der Fertigstellung stattfindet. Unter Lastenwechsel ist der Übergang von Nutzen und Lasten zu verstehen. Ist die Wohnung bereits vermietet, muss der Käufer den mittelbaren Besitz erhalten. Ist die Wohnung noch nicht vermietet, muss er den unmittelbaren Besitz erhalten und beispielsweise die Schlüssel ausgehändigt bekommen. Die Umschreibung im Grundbuch ist nicht erforderlich und kann später erfolgen. Ein Gebäude gilt als fertiggestellt, wenn es bewohnbar ist. Der Bau muss noch nicht abgenommen sein, ebenso können noch Restarbeiten wie Malerarbeiten ausstehen.

Ist der Investor Käufer, kommt es – anders als im Rahmen des § 7 b EStG – auf den Baubeginn nicht an. Begünstigt sind auch Immobilien, die sich vor dem 1. Oktober 2023 bereits im Bau befanden oder fertiggestellt worden sind. Eine Wohnung, die bereits im Jahre 2022 fertiggestellt worden ist, kann jedoch nicht mehr begünstigt sein, weil der Lastenwechsel noch im Jahre 2022 stattgefunden haben müsste, der Kaufvertrag aber erst nach dem 30. September 2023 abgeschlossen werden darf.

Beispielfälle

Voraussetzung ist, dass mit der Investition erst nach dem 30. September 2023 begonnen worden ist. Dabei ist wichtig, ob der Steuerpflichtige Bauherr oder ob er Erwerber der Wohnung ist. Ein Bauherr, der die Wohnung selbst errichtet, schreibt von den Herstellungskosten ab, während ein Erwerber, der die Immobilie erwirbt, von den Anschaffungskosten abschreibt.

Der Bauträger hat die Wohnung am 5. Dezember 2022 fertiggestellt und am 10. Oktober 2023 verkauft. Der Lastenwechsel findet zum 1. November 2023 statt.

Der Käufer kann die degressive AfA nicht in Anspruch nehmen, weil der Lastenwechsel nicht mehr im Jahr der Fertigstellung stattgefunden hat. Wäre die Wohnung erst im Januar 2023 fertiggestellt worden, könnte der Erwerber dagegen die degressive AfA in Anspruch nehmen.

Der Bauträger hat die Wohnung im Februar 2023 fertiggestellt und zum 1. März 2023 vermietet. Er verkauft die Wohnung an K am 15. Oktober 2023 mit Lastenwechsel zum 1. November.

Der Käufer kann die degressive AfA für die Monate November und Dezember 2023 (2/12) in Anspruch nehmen.

Kann ich die degressive AfA auch für um- oder ausgebaute Wohnungen in Anspruch nehmen?

Wohnungen, die durch den Umbau von Gewerberäumen entstehen, sind grundsätzlich nicht begünstigt, weil kein neues Gebäude entsteht. Legt man die Rechtsprechung und Verwaltungsauffassung zu der „alten“ degressiven AfA gem. § 7 Abs. 5 EStG zugrunde, die für Investitionen bis zum Jahre 2005 gegolten hat, kann die degressive AfA aber dann in Anspruch genommen werden, wenn es sich um einen sog. bautechnischen Neubau handelt und der Umbau mit wesentlichem Bauaufwand erfolgt ist. Im Rahmen der „alten“ degressiven AfA hat die Finanzverwaltung einen solchen wesentlichen Bauaufwand dann angenommen, wenn der Bauaufwand (zuzüglich der Eigenleistung) den Verkehrswert des bisherigen Wirtschaftsguts überstiegen hat.

Kann ich die degressive AfA für Erweiterungen in Anspruch nehmen?

Für Wohnungen, die durch die Erweiterung eines bestehenden Gebäudes (Ausbau, Aufstockung, Anbau) entstehen, kann die degressive AfA grundsätzlich nicht in Anspruch genommen werden. Denn anders als die Sonderabschreibung nach § 7 b EStG fördert § 7 Abs. 5 a EStG nicht die Schaffung neuer Wohnungen, sondern verlangt, dass ein neues Gebäude hergestellt oder angeschafft wird. Allerdings ist die degressive AfA nach § 7 Abs. 5 b EStG auch auf Gebäudeteile anzuwenden, wenn diese selbständige unbewegliche Wirtschaftsgüter darstellen, sowie auf Eigentumswohnungen und auf im Teileigentum stehende Räume.

Entsteht die neue Wohnung durch Aufstockung auf einem Gewerbegebäude oder einem selbstgenutzten Einfamilienhaus, kann die degressive AfA daher in Anspruch genommen werden, weil in diesem Fall wegen der unterschiedlichen Nutzung ein eigenes Wirtschaftsgut entsteht. Wird die neue Wohnung durch Erweiterung eines vermieteten Wohngebäudes geschaffen, ist eine Inanspruchnahme der degressiven AfA nur möglich, wenn die neue Wohnung eine Eigentumswohnung ist. Dazu müssen nicht unbedingt auch die vorhandenen Wohnungen in Eigentumswohnungen aufgeteilt werden. Es ist auch möglich, die bisherigen Wohnungen zu einer Einheit zusammenzufassen und die neue Wohnung oder die neuen Wohnungen zu einer weiteren Einheit. Allerdings kann auch dies an dem Aufteilungsverbot des § 250 BauGB scheitern.

Ist bei Inanspruchnahme der degressiven AfA ein späterer Wechsel zur linearen AfA möglich?

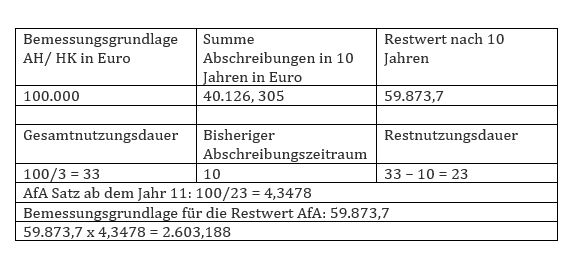

Ein Wechsel zur linearen AfA nach § 7 Absatz 4 Nr. 2a EStG ist jederzeit möglich. Die weitere Absetzung für Abnutzung bemisst sich nach dem Restwert und dem Prozentsatz, der sich aus einer linearen Verteilung auf die Restnutzungsdauer ergibt. Da die Normal-AfA nach § 7 Abs. 4 Nr. 2 a EStG für Gebäude, die nach dem 31. Dezember 2022 fertiggestellt worden sind, 3 Prozent beträgt, ist von einer Gesamtnutzungsdauer von 100/3 = 33 Jahren auszugehen. Nach 10 Jahren beträgt die Restnutzungsdaher somit 23 Jahre. Dies ergibt einen AfA Satz von 100/23 = 4,347. Bei einem Übergang zur linearen AfA nach 13 Jahren würde sich ein AfA Satz von 5 Prozent ergeben. (100/3) = 33 – 13 = 20 und 100 /20 = 5. Zur Frage, wann der Übergang zur linearen AfA wirtschaftlich sinnvoll ist, vgl. Hoberg, Betriebswirtschaft im Blickpunkt (BBP) 2024, S. 6.

Im Jahr 11 geht der Investor zur linearen AfA nach § 7 Abs. 4 Nr. 2 a EStG über. Die Restwertabschreibung errechnet sich gem. § 7a Abs. 9 EStG wie folgt:

Angenommen der Investor geht nach 5 Jahren im Jahre 6 zur linearen AfA über, beträgt die Summe der in Anspruch genommenen Abschreibungen 22.621,906.

Der Restwert beträgt 100.000 – 22.621,906 = 77.378,1

Der AfA Satz errechnet sich wie folgt:

Restnutzungsdauer: 33 – 5 = 28

AfA Satz 100/28 = 3,571 %

Die lineare Abschreibung beträgt ab dem 6. Jahr 77.378,1 x 3,571 % = 2.763,17 Euro.

Kann man neben der degressiven AfA auch die Sonderabschreibung nach §7 b EstG in Anspruch nehmen?

Beide Abschreibungsmöglichkeiten können gleichzeitig und nebeneinander in Anspruch genommen werden, wenn die Voraussetzungen beider Vorschriften erfüllt sind.

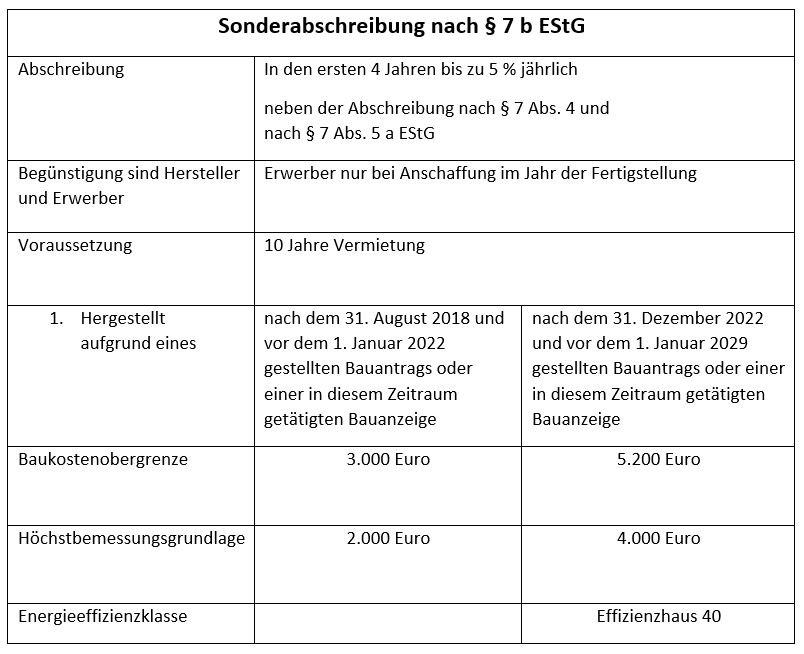

Durch § 7 b EstG werden die Herstellung und die Anschaffung neu gebauter Mietwohnungen begünstigt. Voraussetzung ist allerdings, dass diese den energetischen Gebäudestandard EH40/QNG erfüllen. Anders als bei der neuen degressiven AfA, gibt es für die Sonderabschreibung eine Baukostenobergrenze. Diese ist von 4.800 Euro auf 5.200 Euro je Quadratmeter erhöht worden. Begünstigt sind außerdem nun Anschaffungs- oder Herstellungskosten von 4.000 Euro anstatt bisher 2.500 Euro je Quadratmeter Wohnfläche. Dabei werden auch Nebenräume, die zusammen mit der Wohnung genutzt werden, berücksichtigt.

Der folgende Abschnitt bietet einen Überblick über die Sonderabschreibung nach § 7b EStG und die degressive Abschreibung nach § 7 Abs. 5a EStG.

Förderzeitraum

Mit Art. 1 Nr. 2 des Gesetzes zur steuerlichen Förderung des Mietwohnungsneubaus vom 4.8.2019 (BGBl I 2019, 1122) ist mit § 7b EStG eine neue Sonderabschreibung für die Anschaffung oder Herstellung neuer Mietwohnungen eingeführt worden. Mit der Herstellung der Wohnungen musste bis zum 31.12.2021 (Förderzeitraum) begonnen worden sein.

Durch das Jahressteuergesetz (JStG) 2022 hat der Gesetzgeber die zum 31.12.2021 ausgelaufene Sonderabschreibung nach § 7b EStG verlängert. Voraussetzung ist nach der Neuregelung durch das JStG 2022 jedoch, dass der Baubeginn (Bauantrag oder Bauanzeige) nach dem 31.12.2022 stattgefunden hat. Wohnungen, für die der Bauantrag im Jahre 2022 gestellt worden ist, fallen somit aus der Förderung nach § 7b EStG heraus. Von einer „nahtlosen“ (und damit rückwirkenden) Fortgeltung der Sonderabschreibung für Fälle, in denen der Bauantrag im Jahre 2022 gestellt worden ist, hat der Gesetzgeber bewusst abgesehen, da er nicht die bereits „in Gang gesetzten“ Bauvorhaben fördern, sondern lediglich einen Anreiz für neue Projekte schaffen wollte. In der Fassung des JStG war die Sonderabschreibung somit auf Neubauprojekte begrenzt, bei denen der Bauantrag nach dem 31.8.2018 und vor dem 1.1.2022 oder nach dem 31.12.2022 und vor dem 1.1.2027 gestellt worden ist (§ 7b Abs. 2 Nr. 1 und 2 EStG). Ist der Bauantrag im Jahre 2022 gestellt worden, kommt allerdings die degressive AfA nach § 7 Abs. 5 a EStG in Betracht, wenn der Investor Erwerber ist und der Kaufvertrag nach dem 30.9.2023 geschlossen wurde. Unschädlich ist auch, wenn der Investor nicht direkt vom Bauträger kauft, sondern Zweiterwerber ist. Voraussetzung ist nur, dass der Kaufvertrag noch im Jahr der Fertigstellung abgeschlossen wird.

Durch das Wachstumsbeschleunigungsgesetz vom März 2023 hat der Gesetzgeber den Förderzeitraum für die Sonderabschreibung bis zum 30.9.2029 verlängert. Mit dem Bau der Wohnungen muss nach dem 31.12.2022 und vor dem 1.10.2029 begonnen worden sein. Maßgeblich ist die Stellung des Bauantrags (bzw. die Bauanzeige). Dies gilt – anders als bei der degressiven AfA – auch für den Erwerb der Wohnung.

Höhe der Sonderabschreibung

In den ersten 4 Jahren können jährlich bis zu 5 Prozent der Anschaffungs- oder Herstellungskosten neben der Abschreibung nach § 7 Abs. 4 und nach § 7 Abs. 5 a EStG geltend gemacht werden. Die Sonderabschreibung kann – anders als die degressive Abschreibung – im Jahr der Fertigstellung bzw. des Lastenwechsels mit dem vollen Jahresbetrag geltend gemacht werden. Außerdem kann die Sonderabschreibung – anders als die degressive Abschreibung – neben und zusätzlich zu der der linearen Abschreiben nach § 7 Abs. 4 EStG geltend gemacht werden. Sie kann auch neben der degressiven AfA nach § 7 Abs. 5 a EstG geltend gemacht werden.

Neue Wohnung

Durch § 7 b EStG werden auch Wohnungen gefördert, die durch Erweiterung eines vorhandenen Gebäudes oder durch den Umbau von Gewerberäumen entstehen. Denn es ist nicht erforderlich, dass ein neues Gebäude entsteht.

Eine neue Wohnung im Sinne des § 7b EStG kann daher entstehen durch

- den Neubau von Ein-, Zwei- oder Mehrfamilienhäusern,

- den Aus- oder Umbau von bestehenden Gebäudeflächen

(insbesondere Dachgeschossausbau), - die Teilung bestehender Wohnflächen,

- die Aufstockung oder den Anbau auf oder an einem bestehenden Gebäude

- Umbau eines bisher gewerblich genutzten Gebäudes.

Keine Sonderabschreibung nach § 7 b EStG bei Abriss des alten Gebäudes

Nach dem Urteil des Finanzgerichts Köln vom 12. September 2024 (1 K 2206/21) kann die Sonderabschreibung nach § 7b EStG nicht für einen Neubau in Anspruch genommen werden, wenn ein bestehendes Wohngebäude abgerissen und durch einen Neubau ersetzt wird. Die Förderung setzt voraus, dass durch die Baumaßnahme zusätzlicher Wohnraum geschaffen wird. Wird lediglich bestehender nutzbarer Wohnraum durch einen Neubau ersetzt, ist eine Sonderabschreibung nach § 7b EStG ausgeschlossen.

Diese Entscheidung entspricht dem Zweck des Gesetzes. Bei einem Abriss mit anschließendem Ersatzneubau kann die Sonderabschreibung daher nur dann in Anspruch genommen werden, wenn das ursprüngliche Gebäude nicht mehr bewohnbar war oder es sich nicht um ein Wohngebäude handelte.

Wird ein noch nutzbares Wohngebäude abgerissen und durch einen Neubau ersetzt, können nur die zusätzlich geschaffenen Wohneinheiten gefördert werden. Unklar ist bislang, ob dabei auch eine zusätzliche Wohnfläche entstehen muss oder ob die Schaffung neuer Wohneinheiten genügt.

Aufgrund der grundsätzlichen Bedeutung dieser Rechtsfrage hat das Finanzgericht die Revision zum Bundesfinanzhof zugelassen. Das Verfahren ist dort unter dem Aktenzeichen IX R 24/24 anhängig.

Aus Sicht der Verfasser ist auch die umfassende Sanierung eines Wohngebäudes förderfähig, sofern die bisherigen Wohnungen aus bautechnischen Gründen nicht mehr bewohnbar waren. Hierzu gibt es jedoch bislang keine abschließende Klärung. Voraussichtlich wird die Finanzverwaltung darauf bestehen, dass eine Sanierung nur dann als Neubau gilt, wenn sie mit einem erheblichen Bauaufwand verbunden ist („bautechnischer Neubau“). Gleiches dürfte für den Umbau von Nichtwohngebäuden zu Wohnraum gelten. Zur früheren degressiven AfA nach § 7 Abs. 5 EStG, die bis 2005 galt, hatte die Finanzverwaltung einen solchen wesentlichen Bauaufwand angenommen, wenn die Baukosten den Verkehrswert des ursprünglichen Gebäudes überstiegen.

Lastenwechsel

Um nur Neubauwohnungen zu fördern, ist – wie bei der degressiven AfA – geregelt, dass im Fall des Erwerbs der Lastenwechsel noch im Jahr der Fertigstellung erfolgen muss.

Baukostenobergrenze

Um keine Luxuswohnungen zu fördern hat der Gesetzgeber eine Baukostenobergrenze eingeführt. Diese betrug zunächst für Wohnungen, mit deren Bau nach dem 31.12.2022 begonnen worden ist, 4.800 EURO/m² Wohnfläche und ist auf 5.200 Euro/m² angehoben worden (§ 7b Abs. 2 Satz 2 Nr. 2 EStG). Wird die Baukostenobergrenze innerhalb der ersten drei Jahre nach Ablauf des Jahres der Anschaffung oder Herstellung der Wohnung durch nachträgliche Anschaffungs- oder Herstellungskosten überschritten, werden die Sonderabschreibungen rückgängig gemacht.

Höchstbemessungsgrundlage

Für Wohnungen, mit deren Bau nach dem 31.12.2022 begonnen wurde, ist die Höchstbemessungsgrenze von 2.500 auf 4.000 Euro/m² Wohnfläche angehoben worden. Dabei werden auch Nebenräume, die zusammen mit der Wohnung genutzt werden, berücksichtigt.

Energieeffizienzklasse

Wohnungen, die aufgrund eines nach dem 31. 12. 2022 und vor dem 1.10. 2029 gestellten Bauantrags oder einer in diesem Zeitraum getätigten Bauanzeige hergestellt werden, müssen in einem Gebäude liegen, das die Kriterien eines „Effizienzhaus 40“ mit Nachhaltigkeits-Klasse erfüllt. Dies muss durch Qualitätssiegel „Nachhaltiges Gebäude“ nachgewiesen werden.

Die Neuregelungen des Wachstumschancengesetzes gelten ab 2023.

Vermietung

Dies Sonderabschreibung wird nur gewährt, wenn die Wohnung im Jahr der Anschaffung oder Herstellung und in den folgenden neun Jahren der entgeltlichen Überlassung zu Wohnzwecken dient. Die Vermietung zur vorübergehenden Beherbergung von Personen, etwa als Ferienwohnung, erfüllt diese Voraussetzungen nicht. In diesem Fall werden die Sonderabschreibungen rückgängig gemacht. Gibt der Vermieter die begünstigte Nutzung innerhalb des Zeitraums von 10 Jahren auf, etwa weil er die Wohnung selbst nutzt oder an Feriengäste vermietet, muss er dies in seiner Steuererklärung anzeigen.

Veräußert der Vermieter die geförderte Wohnung innerhalb des Zeitraums von 10 Jahren bleibt die Sonderabschreibung erhalten, wenn er dem Finanzamt nachweisen kann, dass der Erwerber die Wohnung weiterhin vermietet.

De-minimis Regelung

Die Sonderabschreibungen nach Absatz 1 werden für Anspruchsberechtigte mit Einkünften im Sinne der §§ 13, 15 und 18 EStG nur gewährt, soweit die Voraussetzungen der Verordnung (EU) Nr. 1407/2013 der Kommission vom 18. Dezember 2013 über die Anwendung der Artikel 107 und 108 des Vertrags über die Arbeitsweise der Europäischen Union auf De minimis-Beihilfen (ABl. L 352 vom 24.12.2013, S. 1) (De-minimis-Verordnung) in der jeweils geltenden Fassung eingehalten sind. Die Sonderabschreibungen werden erst gewährt, wenn der Anspruchsberechtigte in geeigneter Weise den Nachweis erbracht hat, in welcher Höhe ihm in den beiden vorangegangenen sowie im laufenden Veranlagungszeitraum De minimis Beihilfen gewährt worden sind, für die die vorliegende oder andere De-minimis-Verordnungen gelten, und nur soweit, wie die Voraussetzungen der De-minimis-Verordnung bei dem Unternehmen im Sinne der De-minimis-Verordnung eingehalten werden.

Restwertabschreibung nach dem Ende der Sonderabschreibung

Die Sonderabschreibung nah § 7 b EStG kann nur in den ersten vier Jahren in Anspruch genommen werden. Danach bemisst sich die Abschreibung gem. § 7 a Abs. 9 EStG (Restwertabschreibung) nach dem Restwert und dem nach § 7 Absatz 4 unter Berücksichtigung der Restnutzungsdauer maßgebenden Prozentsatz. Bei einer Abschreibung nach § 7 Abs. 4 Nr. 2 a EStG von 3 Prozent beträgt die Gesamtnutzungsdauer 100 /3 = 33, sodass die Restnutzungsdaher nach vier Jahren 29 Jahre beträgt. Der Abschreibungssatz ab dem Jahr 5 beträgt somit 100/29 = 3,448 %. Der Restwert beträgt nach 4 Jahren 100 – 4 x 5 = 80 % der ursprünglichen Bemessungsgrundlage. Dieser Betrag kann mit 3,448 % abgeschrieben werden.

Gleichzeitige Inanspruchnahme von § 7 Abs. 5 a EStG und § 7 b EStG

Wird neben der degressiven Abschreibung nach § 7 Abs. 5a EStG auch die Sonderabschreibung nach § 7b EStG in Anspruch genommen, wird die Bemessungsgrundlage für die degressive Abschreibung nach § 7 Abs. 5 a EStG nur um die in Anspruch genommene degressive AfA, nicht aber auch um die in Anspruch genommene Sonderabschreibung nach § 7 b EstG, gekürzt.

Durch das Jahressteuergesetz 2024 ist in § 7 a Abs. 9 EStG klargestellt worden, dass sich nach Ablauf des Begünstigungszeitraums für die Sonderabschreibung nach § 7 b EStG die Restwertabschreibung nach § 7 Abs. 5 a EStG nach dem Restwert und dem nach § 7 Abs. 5 a EStG maßgeblichen Prozentsatz von 5 % bemisst. Voraussetzung ist, dass der Steuerpflichtige vor Ablauf des Begünstigungszeitraums der Sonderabschreibung das Gebäude bereits nach § 7 Abs, 5 a EStG degressiv abgeschrieben hat.

Unterschiede des § 7 Abs. 5 a EStG zu der Sonderabschreibung nach § 7 b EStG

Nach § 7 Abs. 5 a EStG kann der Käufer die degressive AfA dann in Anspruch nehmen, wenn der Kaufvertrag zwischen dem 1.10.2023 und dem 30.9.2029 abgeschlossen worden ist.

- Auf den Baubeginn kommt es nicht an

- Anschaffung (Lastenwechsel) im Jahr der Fertigstellung

- Keine eigene Voraussetzung an die Energieeffizienz

- Keine zeitliche Begrenzung

- Keine Mindestdauer der Vermietung

- Keine Baukostenobergrenze

- Keine Höchstbemessungsgrenze

Ansprechpartner

Bundesverband

Rechtsberater Referat Steuern